W najnowszym wydaniu Przeglądu Podatkowego ukazał się artykuł dotyczący dyskusji o podatkach z udziałem przedstawicieli Ministerstwa Finansów, firm członkowskich Lewiatana, ekspertów oraz członków Rady Podatkowej Konfederacji Lewiatan.

Przegląd Podatkowy nr 7 z lipca 2024 roku publikuje artykuł, w którym przybliża dyskusje na temat: sprawozdawczości podatkowej i tego, w jaki sposób odciążyć biznes; czego możemy się spodziewać po Krajowym Systemie e-Faktur w nowej odsłonie, czy czeka nas rewolucja w podatku od nieruchomości oraz w jaki sposób zapewnić stabilne wpływy z podatku akcyzowego. Na te między innymi tematy rozmawiali eksperci oraz przedstawiciele resortu finansów podczas VIII Kongresu Rady Podatkowej Konfederacji Lewiatan.

Jak uprościć system podatkowy

Maciej Witucki, prezydent Konfederacji Lewiatan oraz Andrzej Nikończyk, przewodniczący Rady Podatkowej (KL, KNDP) podkreślali, że od zmian w prawie podatkowym nie uciekniemy, ale jeżeli uchwalane przepisy zostaną poprzedzone rzetelnie prowadzonymi konsultacjami społecznymi, dialogiem z biznesem, oraz nie będą wprowadzane w pośpiechu, to jest nadzieja, że najgorsze jest już za nami i jest to moment, od którego uchwalane prawo będzie lepszej jakości. Ich zdaniem przy woli parlamentarzystów, urzędników i zaangażowaniu biznesu uda się uprościć system podatkowy i uczynić go bardziej przyjaznym i bezpiecznym dla przedsiębiorców.

W panelu poświęconym sprawozdawczości podatkowej przedsiębiorstw wzięli udział Jakub Jankowski, zastępca dyrektora Departamentu Podatków Dochodowych w MF oraz eksperci z TMF Group, T-Mobile i Banku Millennium. Podkreślali, że wiele z informacji jest dublowanych i obecna sytuacja wymaga zastanowienia się nad tym, czy na pewno wszystkie obowiązki raportowe nałożone na przedsiębiorców są konieczne. MF nie wyklucza przeprowadzenia takiej analizy, jednak administracja państwowa potrzebuje możliwie najpełniejszej wiedzy nt. działalności firm, w szczególności z perspektywy Krajowej Administracji Skarbowej.

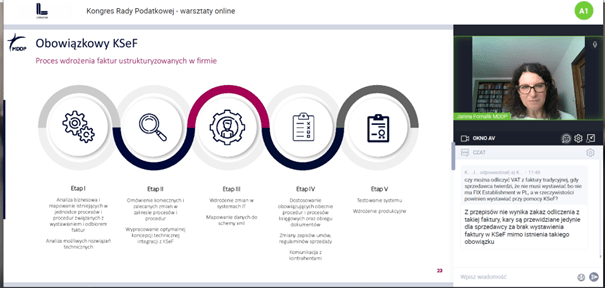

KSeF i zmiany w podatku od nieruchomości

W drugim panelu eksperci rozmawiali o tym, czego możemy się spodziewać po Krajowym Systemie e-faktur w nowej odsłonie. Dyskutowali dr Tomasz Tratkiewicz, dyrektor Departamentu Podatku od Towarów i Usług z MF oraz reprezentanci MDDP, Orange oraz Allegro.

Trzeci panel był okazją do rozmowy nt. długo oczekiwanych zmian w podatku od nieruchomości i próbą odpowiedzi na pytanie czy przedsiębiorców czeka rewolucja w tym podatku. W dyskusji udział wzięli Monika Derejko-Kotowska, dyrektor departamentu Podatków i Opłat Stanowiących Dochód Jednostek Samorządu Terytorialnego w MF oraz eksperci Deloitte, SGH, PKN Orlen i InPost.

W ostatnim panelu poświęconym podatkowi akcyzowemu rozmawiali Andrzej Nikończyk, Przewodniczący Rady Podatkowej Konfederacji Lewiatan (KL, KNDP) z ekspertami PMI i BAT. Tematem był sposób współpracy biznesu z administracją skarbową w walce z szarą strefą w obrocie wyrobami akcyzowymi oraz oczekiwana polityka akcyzowa Ministerstwa Finansów.

Rada Podatkowa Lewiatana to zespół ekspertów podatkowych działający przy Konfederacji Lewiatan, który jest reprezentatywnym dla przedsiębiorców forum wyrażania poglądów na temat prawa podatkowego. Celem działania Rady jest przygotowywanie propozycji poprawy jakości prawa podatkowego.

Partnerem strategicznym wydarzenia był BAT Poland, partnerami głównymi Allegro, Deloitte, MDDP, Philip Morris Polska, TMF Group, partnerem merytorycznym Szkoła Główna Handlowa, Partnerami wspierającymi Centrum Kreatywności Targowa oraz Europejskie Forum Nowych Idei. Patronat medialny nad wydarzeniem objęły Przegląd Podatkowy, Prawo.pl, My Company oraz Poradnik Przedsiębiorcy.

Autorem artykułu jest Przemysław Pruszyński, doradca podatkowy, dyrektor Departamentu Podatkowego Konfederacji Lewiatan, sekretarz Rady Podatkowej.

Przegląd Podatkowy to wydawany przez Wydawnictwo Wolters Kluwer Polska periodyk o tematyce podatkowej, wysoko oceniany przez doradców podatkowych, biegłych rewidentów, pracowników organów podatkowych oraz prawników, dyrektorów finansowych i księgowych. Przegląd Podatkowy był partnerem medialnym VIII Kongresu Rady Podatkowej Lewiatana.